S obzirom na sve veću neizvjesnost na tržištu kapitala, kao i sve većom vjerojatnošću za recesijom, odlučili smo analizirati kakav je utjecaj trenutna situacija imala na neke od najvećih hrvatskih i slovenskih kompanija u usporedbi sa prošlim krizama, krenuvši od 2007. godine.

Kako bismo mogli napraviti ovu usporedbu, odlučili smo uzeti dvije varijable za hrvatske i slovenske kompanije: promjenu cijene dionica i promjenu prihoda kompanija. Analizirali smo kako su se ove varijable promijenile tijekom slijedećih razdoblja: financijske krize 2008. godine, tijekom 2009. godine, na početku europske dužničke krize u 2010./2011. godini, tijekom razdoblja oporavka u 2014./2015. godini, razdoblju najačeg utjecaja pandemije koronavirusa u 2020. godini, tijekom razdoblja oporavka u 2021. godini te naravno, u trenutnom razdoblju. Ova razdoblja su odabrana s obzirom na to da je tada zabilježen najveći utjecaj na gospodarsku aktivnost, tj. BDP u Hrvatskoj i Sloveniji.

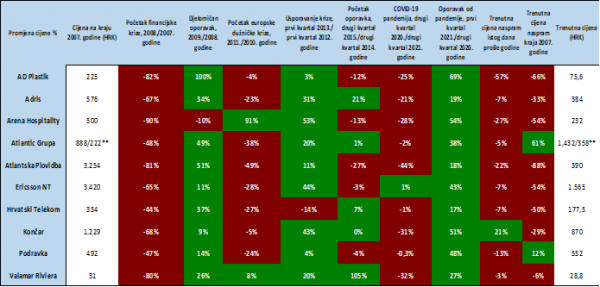

Prvo smo pogledali hrvatske podatke:

Tablica 1. Promjena cijene hrvatskih blue chipova u odabranih razdobljima* (2007 – danas)

Tablica 2. Promjena prihoda hrvatskih blue chipova u odabranim razdobljima (2007. – danas)

Nakon njih, imamo slovenske podatke:

Tablica 3. Promjena cijene slovenskih blue chipova u odabranih razdobljima (2007 – danas)

Tablica 4. Promjena prihoda slovenskih blue chipova u odabranim razdobljima (2007. – danas)

Na temelju ovih podataka, pogledali smo sličnosti i razlike između navedenih perioda. Kroz tu analizu, došli smo do nekoliko zaključaka.

Svaka kriza je drugačija

Analiza gospodarske aktivnosti Slovenije i Hrvatske nema smisla ako ne uzmemo kontekst u obzir. Trenutno razdoblje pokazuje znakove velike neizvjesnosti i jake mogućnosti za početak recesije u Europi, a samim time i u Hrvatskoj i Sloveniji. Ako se trenutna situacija pretvori u recesiju, ta recesija bi bila puno drugačija nego bilo koja od prijašnjih kriza. Razlog tome je što je trenutna makroekonomska situacija drugačija nego prije. Na primjer, kompanije i građani su u prosjeku puno manje zaduženi. Nadalje, osobna potrošnja i štednja su još uvijek na visokoj razini. S druge strane, geopolitička situacija je vrlo neizvjesna, s dosta osjetnom vjerojatnošću da se situacija pogorša.

Svaka industrija reagira drugačije

Neke od industrija su puno otpornije na vanjske šokove, dok se druge, tzv. ciklične industrije, puno gore nose s krizama. To je zato što su ciklične industrije vrlo vezane uz gospodarsko okruženje te tijekom razdoblja gospodarske ekspanzije, one rastu brže od prosjeka, dok tijekom vremena gospodarskog pada, njihovo poslovanje je otežano. Uzevši u obzir da je svaka kompanija posebna što se tiče zaduženosti, financijske stabilnosti, tržišnih udjela na tržištima na kojim posluju, itd., onda krize na koje utječu drugačiji čimbenici će imati različiti utjecaj na te kompanije. Primjerice, farmaceutska, osiguravateljska i telekomunikacijska industrija su primjeri industrija koje se smatraju otpornima na vanjske šokove te u manjoj mjeri, na većinu kriza. Razlog tome je činjenica da kakva god gospodarska situacija, ljudi će trebati lijekove, osiguranja ili mobilne usluge.

Naspram njih, kao primjer ciklične industrije možemo uzeti je turizam. Turizam se može smatrati primjerom ciklične industrije jer kada dođe do pogoršanja gospodarske situacije, turistički sektor je jedan od prvih koji će to osjetiti. Pandemija koronavirusa je savršen primjer ovoga; uz zrakoplovnu industriju, turistička industrija je imala daleko najveće probleme.

U 2007. godini, dionice su bile precijenjene – većina se još nije vratila na tu razinu

Kako vrijeme prolazi te kompanije i sveukupno gospodarstvo raste, bilo bi za očekivati da će rasti i cijena dionica kompanija koje sudjeluju u tom rastu, pogotovo ako uzmemo u obzir da niti Hrvatska ni Slovenija nema brzo rastućih kompanija (koje su listane na burzi) poput onih iz tehnološkog sektora. Ova tvrdnja je dalje podržana ako uzmemo u obzir činjenicu da su najveće kompanije u Hrvatskoj i Slovenije tzv. “value” kompanije (kompanije od kojih se ne očekuje ubrzani rast, imaju stabilne tržišne udjele i novčane tokove te su fokusirane na vraćanje vrijednosti investitorima kroz dividende ili otkup vlastitih dionica). No, ako pogledamo razine koje su te kompanije imale u 2007. godini, vidimo da osim nekoliko iznimaka (Atlantic Grupa, Podravka, Cinkarna Celje) većina kompanija izgubila dio, ako ne i značajnu vrijednost. Dapače, više je slovenskih (s izuzekom NLB-a, Triglava i Sava Re) i hrvatskih blue chipova koji su izgubili više od 50 posto svoje vrijednosti u odnosu na kraj 2007., nego što nije. Ovo je posebno zabrinjavajuće ako uzmemo u obzir činjenicu da je većina ovih kompanija prilično drugačija nešto što su bile tada te kao primjer, u zadnjih 15 godina, ove kompanije su se proširile na nova tržišta, ponudili nove proizvode/usluge te pomoću akvizicija značajno povećale svoje prihode. No uz sve to, još uvijek nisu uspjeli dosegnuti razine iz 2007. Godine.

Postoji nekoliko razloga za to. Prvo, u 2007. godini tržišta kapitala su bila puno manje regulirana nego danas. Drugo, postojalo je puno veća likvidnost na tržištu, pogotovo u Hrvatskoj, koja je hranila ovaj rast dionica. Nadalje, količina prometa na Ljubljanskoj, a pogotov Zagrebačkoj burzi je u konstantnom padu u zadnjih 10-15 godina. Napokon, s obzirom da je kraj 2007. godine bio vrhunac jednog od najvećih balona u povijesti, nakon ispuhivanja tog balona početkom krize te zbog svih gore navedenih čimbenika, nije logično za očekivati da će kompanije ponovno doseći te razine. No, čak i ako dionice tih kompanije ne uspiju u tome, vrijednost se može stvoriti i na neke druge načine, poput isplata dividendi ili programa otkupa dionica. Primjerice, u 2022. godini, dividendni prinos za CROBEX10 indeks je iznosio 2,6 posto, dok je za SBITOP (glavni slovenski indeks) iznosio 6,5 posto. Ovo bi značilo da ako se dividende, a pogotovo programi otkupa dionica (kod kompanija koje ih provode!) uzmu u obzir tijekom cijelog ovog razdoblja, dionice bi imale značajne prinose, prinose koji bi nakon nekoliko godina bili viši nego su donice izgubile na kraju 2007. godine.

Prihodi kasne za cijenom dionica

Kao što je za očekivati, raspoloženje na tržištu i negativni ekonomski izgledi imaju daleko veći neposredni utjecaj na povjerenje investitora (a time i na cijenu) nego što imaju na poslovanje kompanija. Naime, ako pogledamo podatke za Hrvatsku i Sloveniju, tijekom financijske krize 2008., većina blue chipova je doživjela rast prihoda, čak i u razdoblju najvećeg pada cijena. No, u razdoblju nakon (2009. godini), dogodio se svojevrsni preokret; cijene dionica su se oporavile, dok su prihodi pali ili su bili ispod razine potencijalnog rasta. Uzimajući u obzir da se europska dužnička kriza dogodila odmah nakon financijske krize, njezin utjecaj na prihode je bio mješovit; neke kompanije su zabilježile rast, neke pad, ovisno o industriji i samoj kompaniji. No, kao i na početku financijske krize iz 2008., cijene dionica su pale. Jedini izuzetak u tom smislu je pandemija COVID-19, tijekom koje su kompanije do kraja drugog kvartala 2020. imale i pad prihoda i pad cijene dionica. No kao i prije, oporavak u pogledu cijena je bio brz, dok je što se tiče prihoda donekle zaostao.

To nas dovodi do trenutnog razdoblja koje se može smatrati kao izravna posljedica pandemije, tj. odgovora zemalja na nju. Ovo razdoblje je obilježeno ogromnim viškom likvidnosti na tržištu zbog još uvijek velike razine državnih obveznica na računima središnjih banaka. Visoke cijene sirovina su izravna posljedica otvaranja gospodarstava u 2021. te naravno potpomognuti trenutnim ratom u Ukrajini i sankcijama koje su zemlje svijeta uvele Rusiji kao posljedica toga. Zajedno, ovo je imalo vrlo snažan utjecaj na porast cijena proizvoda i usluga te samim time, inflaciju. Svi ovi razlozi (povećano zaduživanje, rast cijena sirovina, inflacija..) su glavni pokretači buduće recesije.

Još uvijek nismo tamo

Napokon, uspoređivati trenutno razdoblje sa bilo kojom od prošlih kriza je vrlo teško, a razlog tome je da smo za prošla razdoblja imali sve podatke. Uzmimo kao primjer činjenicu da smo točno znali početak prošlih kriza, koji su im bili pokretači, kada je bio vrhunac, koliko su trajale, na koji način su obuzdane.. itd. To znači da najviše što možemo reći je da smo trenutno u “zatišju pred olujom” i još kompliciranije, olujom koja tek potencijalno dolazi. Zbog toga, ako se recesija i dogodi, njezin najveći utjecaj je također u budućnosti.

Međutim, treba napomenuti da iako postoji mnogo pritisaka koji upućuju na to, postoje i pokazatelji koji upućuju na suprotno. Uzmimo za primjer činjenicu da su tijekom prethodnih kriza, ključnu ulogu u izazivanju ili pogoršanju kriza odigrale prekomjerno zadužene kompanije, banke te države. U sadašnjem razdoblju, međutim, kapitalne structure kompanija uglavnom su puno bolje nego što su bile u većini prethodnih kriza. Razine zaduženosti su niže nego što su bile u bilo kojem od prijašnjih razdoblja, banke održavaju velike količine kapitalnih rezervi, pogotovo u Europi. Nadalje, bilo kakva inflacija te pritisak na cijenu energije bi trebao biti ublažen tijekom slijedeće dvije godine, pomoću viših kamatnih stopa što se tiče inflacije te novih izvora goriva što se tiče energije.

Istovremeno, stope nezaposlenosti su na niskim razinama te čak imamo situacije u određenim industrijama poput građevinske ili turističke gdje postoji manjak radne snage. Čak i ako koristimo najčešću definiciju recesije, odnosno dva uzastopna kvartala pada BDP-a, ni Slovenija ni Hrvatsku po tome nisu u recesiju. U stvarnosti, u prvom i drugom kvartalu 2022., obje su zemlje zabilježile solidan rast BDP-a. Napokon, čak i ako pogledamo tržišta kapitala, koja puno brže reagiraju na negativne vijesti, možemo vidjeti da čak i ako su dionice izgubile na vrijednosti, taj gubitak nije ni približan gubitku na početku svih ostalih kriza. Jedina iznimka ovome je AD Plastik, koji je pod velikim utjecajem nedostatka poluvodiča u automobilskoj industriji te rata u Ukrajini (s obzirom da ima veliki dio proizvodnje u Rusiji).

Na kraju, što se može zaključiti iz ovoga? Prvo, hrvatske i slovenske kompanije su poprilično otporne na trenutne šokove, pogotovo kada bismo ih usporedili s ostalim europskim, ili američkim tržištem. Prihodi i dalje nastavljaju rasti, no važno je naglasiti da na njih i inflacija ima značajan utjecaj. U usporedbi s prijašnjim krizama, moglo bi se reći da nismo ni blizu najgoreg razdoblja. No, čak i ako određeni makroekonomski pokazatelji (BDP, nezaposlenost.. itd.) pokazuju otpornost, trenutna razina inflacije, geopolitička nesigurnost te mogućnost eskalacije rata u Ukrajini će vrlo vjerojatno pogurati Europu prema recesiji.