Iako mnogi, naročito mladi, smatraju kako do mirovine još ima vremena, brojni stručnjaci ističu da je dobro početi štedjeti za mirovinu što prije. Pritom to nužno ne znači s početkom angažmana u svijetu rada, već čak i ranije

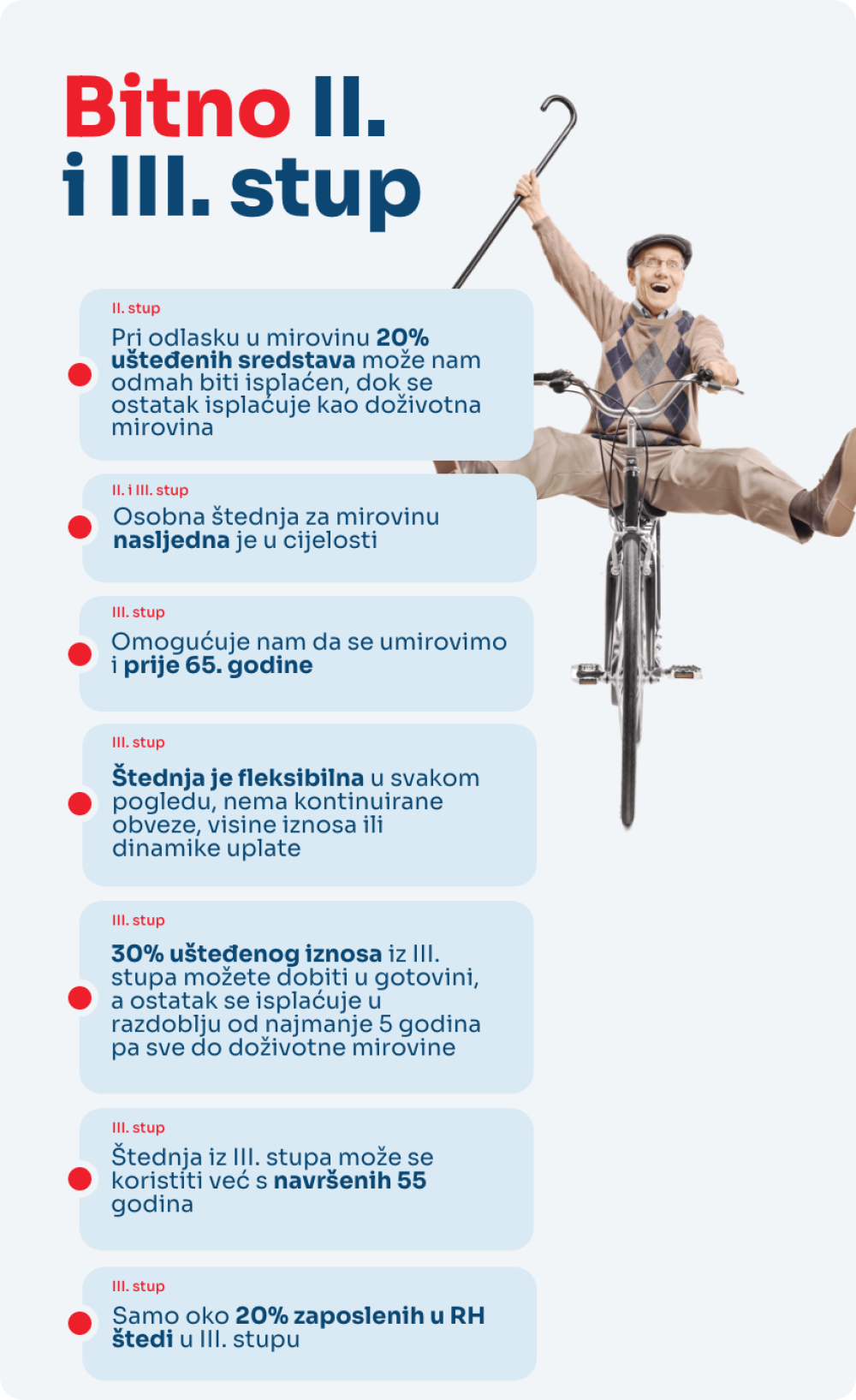

Hrvatski mirovinski sustav podijeljen je na tri stupa. Prvi je javni, drugi je privatni, ali obvezan, dok je treći privatni i dobrovoljan. Na potonja dva se temelji mirovinska štednja po dva različita principa. Dok se obvezni mirovinski fondovi, koji pripadaju drugom stupu, pune s pet posto doprinosa iz bruto plaće svakog člana, odnosno obveznika mirovinskog osiguranja, fondovi se u trećem stupu pune proizvoljno.

Tako je na svakom građaninu odluka hoće li i koliko novca izdvojiti sada da bi uštedio za život u mirovini. Logika je jasna, tko uplaćuje više i dulje, imat će više novca u poznim godinama. Ali, to ne ovisi samo o uplatama, već i o odabiru fonda i njegovim prinosima kroz vrijeme.

Slaba svijest o štednji

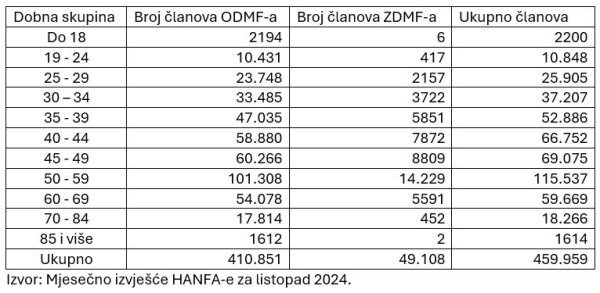

U Hrvatskoj trenutačno za mirovinu dobrovoljno štedi 459.959 osoba. Među njima ima mlađih od 18, ali i starijih od 85 godina. S obzirom na to da imamo otprilike 1,7 milijuna zaposlenih osoba, čini se da svijest o štednji za treću životnu dob nije pretjerano raširena. No, tomu uzrok mogu biti brojni faktori, od neinformiranosti do loše imovinske situacije.

Gledajući po dobnim skupinama, najviše je članova dobrovoljnih mirovinskih fondova (DMF) u dobi između 50 i 59 godina. Njih je ukupno, gledajući otvorene i zatvorene mirovinske fondove 115.537. Zanimljivo je vidjeti da s dobi raste broj članova, sve do 60. godine, kad počinje opadati mahom zbog povlačenja novca iz fonda, odnosno ugovorene isplate ili smrti.

Osim činjenice da članom DMF-a mogu postati svi, od đaka, preko zaposlenih, pa i umirovljenih osoba, postoji još nekolicina prednosti dobrovoljne štednje za mirovinu.

Poticaji za štednju

Prije svega, ona je fleksibilna, tako da član fonda može uplaćivati svakog mjeseca svotu koju želi. Minimalne ili maksimalne uplate u tom smislu nema. Osim toga, prekidom mjesečnih uplata na kraće ili dulje razdoblje ili neredovitim uplaćivanjem sredstava, članstvo u fondu ne prestaje, ali je konačni saldo pri isplati manji, osim ako se ne nadoknadi većim uplatama u razdoblju nakon prekida, što naravno ovisi i o prinosima.

Dodatan motiv građanima daje država isplatom državnih poticajnih sredstava u visini 15 posto godišnje uplate svakog člana u DMF. Najviši iznos poticaja je 99,54 eura, za godišnje uplate od najmanje 663,61 eura ili 55,30 eura mjesečno. Poticaj poslodavcima da to čine za svoje zaposlenike u nekom od osam otvorenih ili 20 zatvorenih DMF-ova je i taj što državna poticajna sredstva na uplate do 804 eura godišnje, odnosno 67 eura mjesečno spadaju u poreznu olakšicu.

Mirovine iz dječje perspektive

U suradnji s Robertom Knjazom, AZ mirovinski fond kreirao je još jedan inovativni edukativni serijal 'Mirovine iz dječje perspektive' koji na zabavan način i iz dječjih usta približava teme mirovinske štednje svima najmlađima. Zašto baš djeca? Zato što i ona znaju da nikad nije prerano početi razmišljati o financijskoj budućnosti i ulaganju u 'stare dane'. Štednja za mirovinu nije izdatak nego investicija u kvalitetniji život u starosti, a čak i mali mjesečni iznosi mogu na dugi rok prerasti u značajna ušteđena sredstva.

Osim toga, uplaćena sredstva su isključivo vlasništvo člana DMF-a, bez obzira na to je li uplatitelj druga osoba (primjerice, roditelj za dijete ili poslodavac za radnika kako u zatvorenom tako i otvorenom DMF-u). Uz to, iznos na pojedinačnom računu svakog člana ne može biti ovršen, niti dijelom stečajne mase, ali se ne mogu ni dati u zalog ili prenijeti na nekog drugog. Zato, nakon smrti člana DMF-a, pravo na sredstva s njegova računa imaju jedino zakonski nasljednici.

Što dulja štednja, to više novca

Mirovinska će štednja imati smisla jedino ako se novac ulaže kontinuirano u duljem vremenskom periodu. Naime, uplaćena sredstva mirovinska društva koja su vlasnici fondova ulažu na tržištu kapitala u razne oblike financijske imovine (dionice, obveznice, druge investicijske fondove, pa čak u manjoj mjeri i gotov novac). Ovisno o uspješnosti njihova ulaganja, odnosno povratu na uložena sredstva svaki član može računati na prinos u određenom postotku. Tako novac ne stoji na računu i ne gubi svoju vrijednost s vremenom zbog inflacije ili drugih utjecaja, već naprotiv, on se gomila na računu, zadržavajući svoju realnu vrijednost.

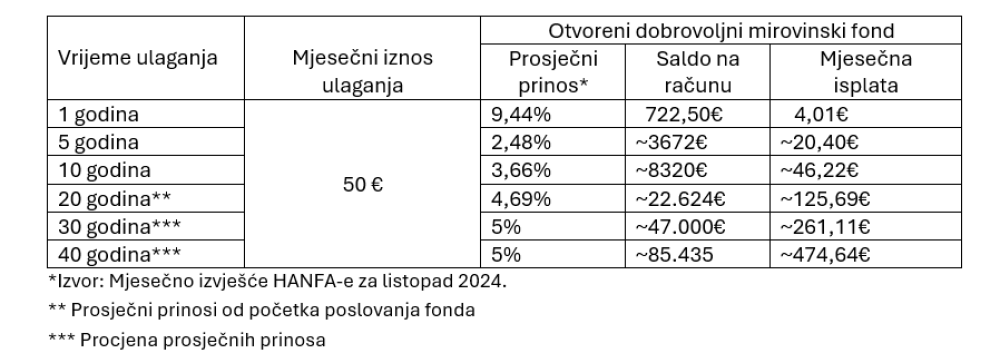

Primjerice, otvoreni DMF-ovi su u zadnjih 10 godina ostvarili prosječan prinos od 3,66 posto. No, u posljednjih 12 mjeseci, njihov je prosječni prinos čak 9,44 posto, daleko bolje od kamata na štednju u banci ili ulaganja u trezorske zapise.

Tako, primjerice, osoba koja je počela uplaćivati po 50 eura u proteklih 12 mjeseci, sad na svom računu već ima 722,50 eura, odnosno 122,50 eura više nego što je uplatila.

Osoba koja već 10 godina uplaćuje po 50 eura mjesečno u svoj DMF, uz prosječni prinos od 3,66 posto, za uplaćenih 6000 eura ima 8320 eura.

Većina otvorenih DMF-ova posluje već 20 godina, jer su pokrenuti između 2002. i 2005. godine, a u tom razdoblju su ostvarili prosječni prinos od oko 4,69 posto. Ako je uz takav prinos, član otvorenog DMF-a uplaćivao po 50 eura mjesečno, mogao je u 20-godišnjem razdoblju prikupiti oko 22.624 eura, s time da mu je uplata iznosila 12.000 eura.

Iako je nemoguće prognozirati kretanja na tržištu kapitala, njihov utjecaj na fondove, pa čak i politiku ulaganja samih mirovinskih društava koji su vlasnici fondova, hipotetski možemo dati okvirnu računicu, koliko bi prosječni član DMF-a mogao uprihoditi, ako bi mu štednja trajala 30 ili 40 godina.

Ako, recimo, prinosi za 30 godina ostanu na otprilike pet posto u prosjeku, s uplatama od 50 eura svakog mjeseca tijekom 30 godina, član otvorenog DMF-a bi mogao prikupiti 47.000 eura na samo 18.000 uplaćenih eura. Za 40 godina, uz isti prinos, ta bi se svota popela na 85.435 eura.

Kako do novca?

Sve te svote jako lijepo zvuče, pogotovo ako se uzme u obzir da uz njih još dolazi i redovita mirovina iz prvog i drugog stupa. No, kako do novca? Samo učlanjivanje u fond je jednostavno, jer je potrebna samo osobna iskaznica, OIB i IBAN računa s kojeg se vrši prva uplata.

Ušteđena sredstva mogu se koristiti već s navršenih 55 godina života, što je korisno, primjerice, pri otplati stambenog ili dugoročnog nenamjenskog kredita iako kako se radi o dugoročnoj namjenskoj štednji za mirovinu ideja je akumulirati ova sredstva do odlaska u mirovinu iz prvog i drugog stupa

Kad dođe vrijeme za to, mirovinsko osiguravajuće društvo (MOD), kojeg član fonda odabere za isplatu sredstava iz trećeg stupa, ponudit će mu nekoliko opcija. Prva mogućnost je jednokratna isplata 30 posto sredstava s računa. U tom se slučaju ostatak novca isplaćuje u mjesečnim obrocima u razdoblju od najmanje pet godina. Naravno, moguće je odmah ugovoriti mjesečne isplate, koje najdulje mogu biti doživotne.

U slučaju smrti člana fonda, rekli smo, sredstva s računa pripadaju nasljednicima i isplaćuju se u punom iznosu po pravomoćnosti odluke o nasljeđivanju. Uz to, novim izmjenama Zakona o dobrovoljnim mirovinskim fondovima predviđena je mogućnost prijevremenog korištenja sredstava u slučaju da je član DMF-a u potpunosti izgubio radnu sposobnost.

Prilog je napravljen u produkciji Tnative tima tportala u skladu s najvišim profesionalnim standardima u suradnji s AZ mirovinskim fondovima.