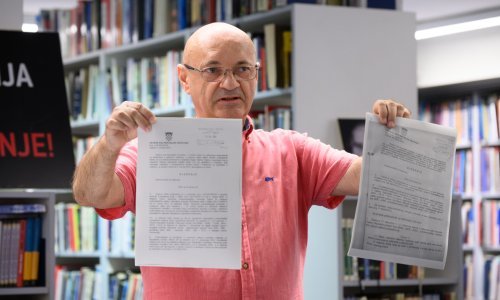

O povećanju kamatnih stopa na kredite, prinosima poslovnih banaka u Hrvatskoj i najnovijim mjerama HNB-a razgovarali smo s dr. Zoranom Bohačekom, direktorom Hrvatske udruge banaka (HUB)

Kako banke gledaju na poziv premijera Sanadera i guvernera Rohatinskog da se suzdrže od podizanja kamatnih stopa?

Hrvatska udruga banaka nema običaj komentirati pojedine izjave, ali može objasniti kako se formiraju kamatne stope.

Osnovni parametar je ulazni trošak – tj. koliko banke plaćaju 'robu' (kamate na izvore sredstava) koju će 'prodati' svojim klijentima (kamate na kredite). Jasno je da cijena 'u dućanu' mora biti veća od cijene nabave.

Situacija na svjetskim financijskim tržištima poskupljuje zaduživanje u inozemstvu, što zajedno s rastom kamatnih stopa na depozite u Hrvatskoj, koja su nadomjestak stranih izvora, poskupljuje ulaznu cijenu i posljedično vodi rastu kamatnih stopa.

Zbog toga su potrebne odlučne mjere izvršne vlasti, koje će, u koordinaciji s monetarnom politikom, odaslati jasan signal stranim investitorima da su potencijalni problemi pod kontrolom i, ako su te mjere dovoljno uvjerljive, dovest će do smanjenja premije na rizik zemlje. Naime, Credit default swap – (CDS), za Hrvatsku je samo u posljednja tri mjeseca narastao oko 30 posto, a učetverostručio se od izbijanja svjetske krize. S druge strane, izostanak adekvatnih antirecesijskih mjera, što čini se da uključuje i neizbježnu fiskalnu prilagodbu, samo stvara dodatni pritisak na rast kamatnih stopa.

Jednako tako, u odnosu na kraj 2007. u HNB-u su povećane gotovo sve kamatne stope dodatnih izvora likvidnosti za banke: lombardna stopa, kratkoročni krediti za likvidnost i tzv. repo stopa. Iako je podizanje tih kamata ekonomski opravdano, za banke su i izvori likvidnosti/sredstava iz HNB-a sada skuplji.

Budući da je Hrvatska narodna banka jasno stavila za svoj prioritet očuvanje stabilnosti tečaja, to će za posljedicu imati još dodatni pritisak na rast kamatnih stopa, kao što je i sam guverner rekao 19. veljače ove godine.

Zašto banke podižu kamatne stope istovremeno i starim i novim kreditima?

Banke istovremeno podižu kamatne stope i starim i novim kreditima jer su se i banke na vanjskim tržištima zadužile po promjenjivim stopama, te danas moraju plaćati veću kamatu i za sredstva iskorištena u prošlosti za plasiranje sredstava domaćim sektorima.

Što se domaćih izvora tiče, depoziti imaju ročnost koja prosječno iznosi dvije godine, za razliku od stambenih kredita kojima je ročnost 10-30 godina, tako da banka mora plaćati povećani iznos prilikom obnavljanja oročenih depozita, što se isto odražava na rast stopa na 'stare' kredite.

Je li u posljednje vrijeme pogoršana naplata kredita? Kod koje vrste kredita banke imaju najviše problema u naplati?

Sve podatke vezane uz naplatu kredita banaka objavljuje Hrvatska narodna banka i oni za sada pokazuju da nema bitnijih pogoršanja naplate.

Upozorili ste na problem izračuna ograničenja za rast kredita. Kako bi po vašem mišljenju trebalo riješiti taj problem?

Postojeći limit je uveden da spriječi 'pretjerani' rast kredita, iako je stav banaka bio da je on bio nepravedan i suvišan. Sada, zbog tečajnih kretanja može se dogoditi da banka uopće ne poveća kreditne plasmane, a da 'probije' mjesečni limit i za to bude 'kažnjena', odnosno da oklijeva s isplatom ne želeći da je kretanje tečaja krajem mjeseca dovede u tu situaciju. U današnjoj situaciji sigurno je važnije imati normalni tok kredita gospodarstvu i građanima, nego ga zbog tehnike izračuna još otežavati. Najbolje rješenje je ukidanje limita, drugo je promjena načina izračuna (tako da ne ovisi o tečaju), a treće povišenje limita.

Je li točno da su prinosi poslovnih banaka u Hrvatskoj veći nego prinosi banaka u zemljama njihovih banaka majki i da nadmašuju 10 posto?

To je potpuno pogrešan mit koji se stalno spominje. Prinosi na kapital (ROE – Return on Equity) hrvatskih banaka već su godinama ispod prosjeka EU, a bitno niži nego u ostalim tranzicijskim zemljama (bez obzira bile članice EU ili ne). Jedan od razloga za to jesu i ograničenja HNB-a za banke, koja su dovela do toga da je bilo bolje dokapitalizirati banke nego im posuđivati sredstva, što se pokazalo dodatnim faktorom stabilnosti.

Visok stupanj kapitalne adekvatnosti najvažniji je osigurač od negativnih učinaka aktualne krize, no on u isto vrijeme određuje trend stope profitabilnosti. I dok je stopa povrata na aktivu (ROA) ostala na približno nepromijenjenoj razini, stopa profitabilnosti kapitala (ROE) nastavila se smanjivati i prošle je godine po prvi put na kraju godine pala ispod 10 posto.

Pritom je potrebno naglasiti da su kamatni troškovi rasli brže od kamatnih prihoda što znači da banke nisu u punoj mjeri prebacile povećanje troška na svoje komitente.

Hoće li posljednje mjere HNB-a (smanjenje minimalno potrebnih deviznih potraživanja, devizna aukcija) osigurati dovoljnu likvidnost i stabilizirati tečaj?

Dodatno smanjenje minimalno potrebnih deviznih potraživanja i posljednja devizna intervencija gotovo sigurno će smanjiti pritiske na tečaj te povećati raspoloživa sredstva za kredite, međutim, ostaje limit za rast kredita, koji u stabilnom tečajnom okruženju ne predstavlja problem.

Potrebno je reći da je smanjenje minimalno potrebnih deviznih potraživanja (oko 1,25 milijardi eura) zapravo prva oslobođena likvidnost koju banke mogu koristiti za financiranje građana i poduzeća, jer su sva druga oslobađanja posljednjih mjeseci bila unaprijed namijenjena određenom cilju – na primjer za kreditiranje države.

Izjavili ste da bi potezi HNB-a trebali biti transparentniji. Što bi u tom smislu trebalo učiniti?

Ono na što se HUB nedavno osvrnuo je potreba za konzistentnijom politikom HNB-a, jer to utječe na regulaciju poslovanja banaka, te se u konačnici vezuje i s likvidnošću same države.

Također, važno je napomenuti i pitanje repo aukcija. S obzirom na relativno plitko novčano tržište, obrnute repo aukcije bitan su element stabilizacije novčanog sustava, posebice u razdoblju pojačanih pritisaka na kamatne stope i izražene

volatilnosti kamatnih stopa. Stoga je iznimno važno da se repo aukcije redovito održavaju, isto kao i najavljuju eventualni drugi koraci središnje banke, jer samo tako banke mogu uspješno i na dulji rok planirati poslovanje i time osiguravati potrebnu likvidnost koja vodi stabilnom tržištu.