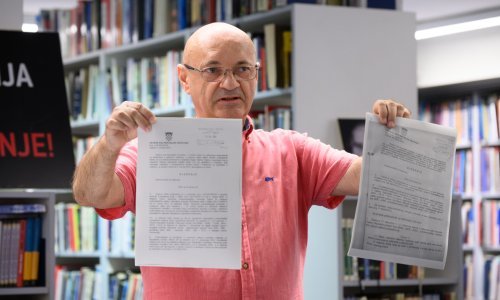

Prošlo je više od osam godina od konverzije kredita u švicarskim francima, kojim su njihovi korisnici izjednačeni s tadašnjim dužnicima u eurima, a završava saga 'švicarac' nikako da završi. Jesu li dužnici konverzijom doista obeštećeni, što govore odluke Vrhovnog suda i što on opet ima odlučiti pobližena nam je objasnio jedan od najboljih domaćih stručnjaka za trgovačko pravo, profesor Siniša Petrović, sa zagrebačkog Pravnog fakulteta

Možete li nam pojasniti učinak revizijske odluke Vrhovnog suda Rev-174/2020 koju je nedavno objavila Udruga Franak i opisala kao veliki iskorak ususret donošenja konačnog pravnog shvaćanja o obeštećenju korisnika kredita u švicarcima koji su konvertirali svoje kredite u eurske?

U toj je odluci iz 2022. Vrhovni sud odgovorio na tri pitanja. Prvo je pitanje postojanja pravnog interesa potrošača da traži donošenje odluke o ništetnosti odredaba ugovora o kreditu o valutnoj klauzuli i promjenjivoj kamatnoj stopi, koje su sklapanjem nagodbe s bankom zamijenjene novim odredbama ugovora koje nisu ništetne. Drugo i treće pitanje svodi se na to je li pokretanjem postupka povodom tužbe za zaštitu kolektivnih interesa potrošača nastupio prekid zastare za tražbine potrošača s naslova ugovora o kreditu. U pogledu prvog pitanja Vrhovni sud se poziva na svoju raniju odluku iz veljače 2019. u kojoj je zaključio kako sklapanjem nagodbe s bankom (o konverziji) ne znači da je potrošač izgubio pravni interes tražiti utvrđenje ništetnosti ugovora ili njegovih pojedinih odredaba, smatra li da mu konverzijom nije u cijelosti podmiren dug pa stoga postavlja zahtjev na isplatom.

Što to zapravo znači?

Istodobno je u odluci Vrhovnog suda u oglednom postupku poprilično jasno zauzeto stajalište prema kojem je nagodba o konverziji valjana ako se odnosi na ništetne odredbe ugovora o kreditu u CHF o valutnoj klauzuli i promjenjivoj kamatnoj stopi i ako je učinjena u skladu sa zakonskim pravilima o konverziji. U odluci Vrhovnog suda iz 2022. godine i odgovoru suda na prvo revizijsko pitanje nema ničega spektakularnog ni novog - Vrhovni sud je ponovio ranija stajališta. Možda jedino zbunjuje to da se Sud pritom nije pozvao i na svoja utvrđenja iz oglednog postupka.

Što je Vrhovni sud zaključio u Oglednom postupku? Taj institut se svojedobno najavljivao kao konačno rješenje za brojne tužbe, ali nije ostvario svoju svrhu s obzirom na to da se i danas odlučuje na Vrhovnom sudu o istoj problematici.

Ogledni postupak je relativno nov institut u našem pravosuđu koji je uveden radi rješavanja pitanja važnih za jedinstvenu primjenu prava kada se pojavi veći broj slučajeva s istovjetnim pravnim pitanjem, a što se dogodilo i u slučaju Franak. U obrazloženju odluke u oglednom postupku Vrhovni sud je naveo da se na ništetnost nagodbe o konverziji u pravilu ne primjenjuju opća pravila Zakona o obveznim odnosima o ništetnosti.

Drugim riječima, ništetnost nagodbe je moguće utvrđivati samo kada je nagodba učinjena protivno pravilima o konverziji ili kada se radi o ništetnosti dijelova nagodbe iz razloga koji nisu pokriveni pravilima o konverziji, npr. u slučaju poslovne nesposobnosti potrošača koji je sklopio nagodbu s bankom. Pritom sud zaključuje kako takva nagodba predstavlja novu pravnu osnovu koja svoje izvorište ima u pravilima o konverziji, a ne u ranijem CHF kreditu. Izneseno potvrđuje i praksa Suda Europske unije koja govori o potrebi održavanja ugovora o kreditu na snazi ako je to ikako moguće, a iz čega je moguće zaključiti kako sporne odredbe ugovora o valutnoj klauzuli i promjenjivoj kamatnoj stopi nisu nužno odredbe koje dovode do nevaljanosti cijelog ugovora.

Odluka Vrhovnog suda u oglednom postupku i dalje proizvodi pravne učinke i sadrži stajališta koja se primjenjuju. Dakle, pravni interes potrošača postoji u slučajevima nevaljanosti koji svoje pravno izvorište imaju u općim pravilima obveznog prava ili konverzije koja nije provedena sukladno strogim odredbama o konverziji.

Nakon donošenja Oglednog postupka banke tvrde da je pitanje valjanosti konverzije i njezinih učinaka na obeštećenje potrošača riješeno. Jesu li konverzijom potrošači zaista obeštećeni?

U tom se pogledu treba ponovno osvrnuti na narav i sadržaj konverzije. Tako je prema namjeri zakonodavca konverzija predstavljala 'trajno zakonsko rješenje' za problem kredita u CHF, konverzijom je izjednačen položaj korisnika kredita u CHF s položajem kojeg bi taj korisnik imao da je s bankom, umjesto spornog kredita u CHF, imao kredit u EUR te su sva plaćanja s naslova kredita u CHF vezana uz konvertirani kredit u EUR, koji predstavlja samostalnu i novu pravnu osnovu za sva dotad učinjena plaćanja s naslova kredita u CHF. Pritom ne treba zanemariti da je Ustavni sud potvrdio ispravnost zakonskih rješenja o konverziji.

No, potrošači i dalje tvrde da konverzijom nisu obeštećeni.

Nije jasno zašto se i dalje inzistira na utvrđenju ništetnosti odredaba CHF kredita o valutnoj klauzuli i promjenjivoj kamatnoj stopi koje su zamijenjene odredbama kredita u EUR sukladno pravilima o konverziji. To stoga što su sva plaćanja s naslova kredita u CHF konzumirana konverzijom i to radi plaćanja anuiteta s naslova EUR kredita, a eventualno utvrđeni viškovi su vraćeni potrošačima sukladno zakonu. Time je još više neshvatljivo zašto u javnosti i dalje nailazimo na tvrdnje o tome kako potrošači kredita u CHF nisu obeštećeni konverzijom. Naravno, sve to pod pretpostavkom da je konverzija učinjena u skladu sa zakonom. Prema tome, presudan pravni trenutak za zahtjeve potrošača je bio pristanak na konverziju jer je sklapanjem nagodbe nastala nova pravna osnova kojom je anulirana prethodna nepoštenost odredaba pojedinih kredita u CHF.

Konverzija je bila solidno rješenje koje je nastojalo pomoći brojnim korisnicima kredita u CHF. Valja naglasiti da je za banke postojala obveza ponuditi konverziju, dok su potrošači mogli izabrati hoće li na nju pristati ili ne. Čini mi se da se to, nažalost, nedovoljno naglašava. Potrošača nitko nije silio na konverziju, to mu je bila samo opcija. Drugačije shvaćanje i prikazivanje činjenica dovodi do omalovažavanja svih ostalih korisnika kredita u EUR, zatim do diskreditacije hrvatskog zakonodavca, koji je pri donošenju pravila o konverziji postupao u najboljoj namjeri, a potom i sudbene vlasti, koja se dan danas mora nositi s često neprimjerenim pritiscima.

Potrošači se često pozivaju na praksu Suda Europske unije u vezi CHF predmeta. Prošle godine taj Sud je odlučivao i o hrvatskom predmetu o pravu na obeštećenje nakon provedene konverzije. S pravnog aspekta kako i na koji način to utječe na postupke pred hrvatskim sudovima?

U tom je predmetu Sud Europske unije odlučio kako je nadležan za tumačenje Direktive 93/13, ali samo u dijelu u kojem se zahtjev potrošača pred tim sudom odnosi na odredbe nagodbe o konverziji nakon njezina sklapanja. To stoga što je ugovor o kreditu u CHF sklopljen prije pristupanja Hrvatske Europskoj uniji, dok je nagodba sklopljena nakon pristupanja. Unatoč tome što je Sud u prvom koraku utvrdio kako postoji djelomična nadležnost u odnosu na vremensku komponentu, u drugom je koraku utvrdio kako odredbe nagodbe nisu obuhvaćene materijalnim poljem primjene Direktive 93/13. Ta direktiva iz svojeg polja primjene isključuje ugovorne odredbe koje su odraz zakonskih odredaba države članice jer se pretpostavlja kako takve odredbe uspostavljaju narušenu ravnotežu između ugovornih strana. U konkretnom predmetu Sud je zaključio da nagodba o konverziji između potrošača i banke predstavlja odredbe koje su odraz zakonskih rješenja hrvatskog zakonodavca.

Izneseno nije nešto novo ni iznenađujuće u praksi Suda Europske unije. Tako je, primjerice, već odlučeno u predmetu OTP Bank Nyrt i u ranijem slučaju Arpad Kasler. Ono što pritom može na prvi pogled biti zbunjujuće jest to što postoje i sudske odluke kod kojih se taj Sud ipak upustio u ispitivanje ugovornih odredaba koje su odraz nacionalnog prava. To su bili slučajevi u kojima su odredbe nacionalnog prava narušavale zaštitu potrošača koju pruža Direktiva 93/13. To je odluka u svima dobro poznatom predmetu Dunai i odluka u predmetu Francisco Gutierrez Naranjo. U hrvatskom predmetu Sud Europske unije očito nije smatrao da se radi o takvoj povredi zaštite potrošača.

Nakon što je Vrhovni sud iznio tri različita pravna shvaćanja u prosincu na temu prava na obeštećenje korisnika CHF kredita takva shvaćanja nisu prošla sudsku evidenciju i najavljena je nova sjednica na kojoj će se ponovno odlučivati o istom pitanju. Iz vaše perspektive što se može očekivati?

U prosincu je Vrhovni sud donio pravno shvaćanje o učincima nagodbe o konverziji između potrošača i banaka. U tom su shvaćanju izražena tri stajališta od kojih je treće stajalište dobilo potreban broj glasova sudaca Vrhovnog suda. Radi se o stajalištu prema kojem potrošači koji su sklopili takvu nagodbu imaju pravo na isplatu zatezne kamate. Konkretno, sud je naveo kako se radi o isplati kamate na temelju pravila o stjecanju bez osnove pri čemu obračunsku osnovu predstavljaju tzv. „više plaćeni iznosi koji su potrošaču uračunati prilikom izračuna konverzije od dana uplate do dana konverzije“. Iz iznesenog nije jasno o kakvim se točno više plaćenim iznosima radi.

Može se samo nagađati o kakvim se to više plaćenim iznosima s naslova stjecanja bez osnove radi. Tim više što stroga pravila o konverziji izričito određuju kako na preplaćene iznose i iznose koji služe namirenju konvertiranih obroka kredita ne obračunavaju zatezne kamate odnosno kako takvu kamatu snosi potrošač. Drugim riječima, prema pravilima o konverziji potrošač snosi iznose naplaćenih zateznih i drugih kamata, kao i kamata na ime eventualne preplate. Stoga je nejasno o kakvim se to više plaćenim iznosima radi s obzirom da su konverzijom obuhvaćene, čini se, kamate s naslova iznosa uplaćenih radi podmirenja kredita u CHF.

U tom pogledu, prema odluci suda u oglednom postupku, nagodba o konverziji predstavlja novu pravnu osnovu zbog čega nije jasno ni kako se pravda primjena općih pravila obveznog prava o stjecanju bez osnove. To stoga što je temeljna pretpostavka tog zahtjeva nepostojanje opravdanja ili bilo kakve pravne osnove za ono što je stečeno (npr. nepostojanje nagodbe sukladno strogim pravilima o konverziji). Naime, čak i neovisno o postojanju zakonskih pravila o konverziji, u slučaju ništetnosti strane uvijek mogu stvoriti novu valjanu pravnu osnovu i time opravdati prethodno učinjena plaćanja s naslova prve nevaljane pravne osnove. Drugim riječima, ništetnost se može nadomjestiti sporazumom (nagodbom) ugovornih strana. U konkretnom slučaju, takva je pravna osnova nastala nagodbom između potrošača i banaka sukladno strogim zakonskim pravilima o konverziji.

Vrijeme je da nakon dugogodišnje trakavice i medijske izloženosti problem kredita u CHF dobije svoj sudski epilog. Doduše, čini mi se kako većinu odluka već imamo, npr. odluka po kolektivnoj tužbi, odluka u oglednom sporu i shvaćanje Vrhovnog suda. Takve je odluke samo potrebno konačno spustiti na pojedine predmet.